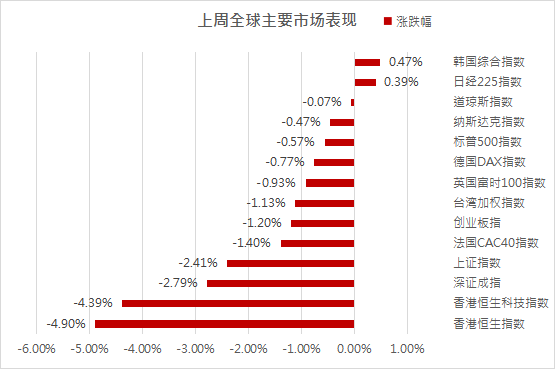

上周全球表现

上周(2021.09.13-2021.09.17),全球重要指数整体下跌,唯韩国和日本市场小幅上涨,香港市场跌幅靠前。

美股方面

上周美股跌幅相较此前一周有所收缩,道指按周跌0.07%,纳指周跌0.47%,标普500指数周跌0.57%。行业上,除能源(涨3.3%)和非核心消费品(涨0.5%)外均下跌,原材料(跌3.2%)、公用事业(跌3.1%)和工业(跌1.6%)领跌。关注本周四美联储FOMC会议公布9月利率决议、英国央行也将公布利率决议。

港股方面

上周权重股持续下挫,三大指数震荡下跌,恒指按周跌4.9%,国指周跌4.76%,恒生科技指数周跌4.39%,大型科技股、保险股持续低迷,恒大概念股跌势不止,近期强势的煤炭、黄金、钢铁等有色金属股大跌。行业上,除恒生能源业(涨1.0%)和医疗保健业(涨0.3%)上涨外均下跌。其中,恒生地产建筑业(跌8.6%)、非必需性消费业(跌6.8%)和工业(跌6.0%)领跌。

上周港股通资金净流出20.12亿元人民币。从前十大活跃成交个股的数据来看,南向资金主要流入非银行金融、基础化工、计算机,流出轻工制造、餐饮旅游、医药。

南向资金周度净买入前九个股为香港交易所、东岳集团、腾讯控股、中国海洋石油、信达生物、兖州煤业股份、中国神华、中远海控、长城汽车;净卖出前十大个股为药明生物、思摩尔国际、李宁、美团-W、小米集团-W、银河娱乐、比亚迪股份、青岛啤酒股份、中国宏桥、华润啤酒。

A股方面

上周受前期强势股大幅调整拖累,大盘震荡走低。沪指按周跌2.41%,深证成周跌2.79%,创业板指周跌1.20%。行业上,涨跌幅前三分别为石油石化(涨2.8%)、基础化工(涨2.7%)、医药(涨2.6%),涨跌幅后三分别为有色金属(跌7.9%)、钢铁(跌6.6%)、电子(跌5.4%)。

上周陆股通净流出88.3亿元人民币。北向资金上周主要流入电力设备及新能源、计算机、煤炭,流出食品饮料、有色金属、基础化工。

上周,北向资金净买入前十大个股为宁德时代、隆基股份、东方财富、汇川技术、招商银行、药明康德、美的集团、斯达半导、卓胜微、兆易创新;净卖出前十大个股为五粮液、中国平安、贵州茅台、万科A、格力电器、中远海控、合盛硅业、兴业银行、三一重工、洛阳钼业。

亚太方面,上周韩国综合指数收报3140.51点,周涨0.47%;日经225指数收报30500.05点,周涨0.39%;澳洲标普200指数收报7403.7点,周跌0.04%;新西兰NZX50指数收报13234.55点,周涨1.3%。欧洲方面,上周,欧股市场继续整体下跌,德国DAX指数跌0.77%,法国CAC40指数跌1.4%,英国富时100指数跌0.93%。

全球资产市场表现

跨资产:原油>农产品>债券>发达市场股市>黄金>新兴市场股市>工业金属;全球股票市场:俄罗斯、印度和印度尼西亚股市领涨,南非、中国香港和巴西股市领跌;大宗商品:本周布伦特原油涨3.32%,农产品涨1.64%,黄金跌1.86%,工业金属跌2.84%;汇率:本周美元指数上涨0.66%。

市场观点概述

美股市场

包括美股在内的全球市场自9月初以来受各项政策不确定性影响,整体呈现趋弱态势,这一表现也基本符合我们自9月初以来就持续提示美股在9月份的调整风险不可小觑,同时也提到美股的调整会带来同期港股的弱势。对于后市,我们认为市场短期面临的压力依然成积聚的态势,特别是9月末到10月初这个政策密集期,因此仍需要关注。

9月末美国各项财政政策扎堆:如5500亿美元基建、包含加税的3.5万亿美元支出计划、新一财年预算、以及目前看更加棘手的债务上限。目前看进展存在变数,未来几周内的博弈或将会是曲折甚至激烈的。

随着美国财长耶伦对国会提高美债上限的敦促与10月美债可能违约的提醒,美债上限问题再次成为全球关注的一大焦点;未来一周,美国众议院还将投票表决提高28万亿美元债务上限的方案。若两党的僵局仍持续下去,导致美债10月出现违约,将很可能带来金融危机与经济灾难;这让全球市场面临的不确定性进一步加大。

因此,无论是可能对市场产生负面影响的加税计划还是新一轮债务上限危机、又或是可能推升利率的财政刺激预期或者债务上限提升增加债券供给,都可能使市场面临一定变数。

不过,需要再次重申的是,我们提示短期市场面临不确定性可能导致回调和波动的风险,并不意味着美股市场中期前景转向悲观。实际上,基本面维持向好依然是我们对美股市场维持乐观的主要理由,一定幅度的回调将提供更好的再介入窗口。

港股市场

上周港股各大行业板块整体下跌,其中公用事业跌幅最小,虽然公用事业仍然维持最为稳健的地位,但最为弱势的行业已从资讯科技、医疗保健切换至地产、金融与之前持续上涨的原材料,这既是香港地产业在解决居民住房问题的导向下迎来估值重构的结果,也是国内经济回落所致。

从港股恒生指数的市净率表现看,“破净”从未超过半年的历史特征决定了当前的港股市场已处于底部区间,结合美债利率可能进一步上行,进而给全球股市带来负面冲击;另外,国内某些房地产企业陷入流动性难题,国内经济也开始有所下行,互联网监管仍在途中,这决定了港股近期也难有反转机会。

对于港股市场现阶段,我们仍然坚持之前的观点。在港股整体处于底部区域、短期仍将筑底并进一步释放风险的背景下,逢低布局将是较好的港股策略。从更长时间的视角看,接近“破净”的港股值得看好!面对国内外各种政策不确定性,我们也建议投资者耐心等待。

港股互联网板块近期表现的稳健性增强,这既有地产金融板块波动加大的衬托,也有市场对监管的担忧逐渐消化的影响。从政策周期看,游戏领域的监管举措基本落地,但游戏之外的互联网其他领域仍需耐心等待“政策底”的到来。就当下港股互联网而言,在监管举措尚不明晰的背景下,互联网板块仍难免震荡筑底,我们建议在互联网龙头的投资策略上,采取分批逢低布局的方式。

虽然市场可能继续因新发得监管不确定性而震荡,但我们相信这也为长线投资者提供了较大得投资机会,尤其是对于已经跌至历史估值区间底部的龙头科技来说。长期来看,我们相信中国产业及消费升级的趋势将延续,与这些趋势相关的主要板块,如电动汽车产业链、新能源、先进制造以及消费和医疗保健两大板块中的龙头企业,蕴含着巨大的策略机会。

A股市场

上周市场的重要变化是8月经济数据超预期下行,在当前的增长下行与政策预期交互期,市场表现相对疲弱。总结来看,未来市场面临的担忧因素在增加:1)经济增长动能有所走弱,局部疫情反复;2)原材料涨价短期难以缓解,“滞胀”担忧增加;3)市场担忧个别地产开发商的违约问题蔓延;4)外围政策退出预期、中美关系演变都可能对市场情绪产生压制。

我们认为短期市场风格也仍将较为纠结,控节奏、稳收益可能是当前的重点。

整体配置风格上,我们依旧维持之前的优质成长+估值回调进入合理区间的老白马均衡组合。但要注意偏短期的成长风格回调波动,中长期仍然具备受益政策红利优势;而先前传统价值蓝筹在经历过估值回调后,显然也已具备吸引力,可以逢低布局。

对于周期方面,我们认为周期板块将震荡筑顶,全面性牛市将结束,结构性仍有机会。

年初以来,唯一能够与新能源、半导体等成长板块一较强弱的就是周期板块了,无论是煤炭钢铁,还是有色化工,周期的全面强势吸引了大多投资者的关注。但是,我们从需求整体回落、供给限产逻辑演绎充分等因素判断,周期板块的全面牛可能接近尾声,震荡筑顶将是周期未来一段时间的主基调,但周期领域的大型国企投资的性价比更高。

具体观点如下——钢铁:年内产能严格受限,继续演绎“成材强、原料弱”,明年格局或切换为“成材弱、原料强”;煤炭:供需紧张边际缓和;有色:短期回调,铝业景气向上的持续性最好;能化:原油将跟随美国就业与消费趋势,大概率将向好,化工整体将迎来筑顶行情。